Kra27at

Скачать можно по ссылке /downloads/Sitetor. Быстрое пополнение кошелька. Kraken - сайт кракен на торе как зайти, безопасный вход на kraken, onion площадка кракен сайт kraken ssylka onion, kraken зеркало сегодня, про kraken сайт, адрес сайта кракен onion top, кракен сайт в обход onion top, ссылки для крамп, сайт. Практикуют размещение объявлений с продажей фальшивок, а это 100 скам, будьте kraken крайне внимательны и делайте свои выводы. Работает при переходе с обычного web браузера, поэтому и называется k2tor. Официальные зеркала kraken Площадка постоянно подвергается атаке, возможны долгие подключения и лаги. Спасибо за ваш отзыв. Огромное количествоответственных торговцев направляют свою продукцию по всейтерритории страны. Onion - форум подлодка, всё о спутниковом телевидении. Onion - WWH club кардинг форум на русском языке verified2ebdpvms. Крупнейшая в России площадка по торговле наркотиками была уничтожена своим основным конкурентом Hydra. Здесь здесь и узнайте, как это сделать легко и быстро. 2qrdpvonwwqnic7j.onion - IDC Italian DarkNet Community, итальянская торговая площадка в виде форума. При первом входе необходимо выбрать из двух параметров: просто соединиться или настроить сетевые параметры. Цена: 749 руб. СНГ. На сегодня Kraken охватывает более 20 криптовалют (. Onion - The Pirate Bay,.onion зеркало торрент-трекера, скачивание без регистрации. Kraken БОТ Telegram Для покупки Вам понадобятся bitcoinы. Основной причиной его создания выступала необходимость создать сети, доступной только для избранных пользователей и скрытой от посторонних. Вы всегда можете задать вопрос службе технической поддержки, мы на связи круглосуточно. Всегда перепроверяйте ту ссылку, на которую вы переходите и тогда вы снизите шансы попасться мошенникам к нулю. Facebook Хотя Facebook известен тем, что собирает все данные на своей платформе, он не любит делиться информацией с другими. Значения приведены относительно максимума, который принят за 100. Сам же сайт включает в себя множество функций которые помогают купить или продать вес буквально автоматизированно, и без лишних третьих лиц. Их личности установлены не были. Ждународная.

Kra27at - Kraken 4 ссылка

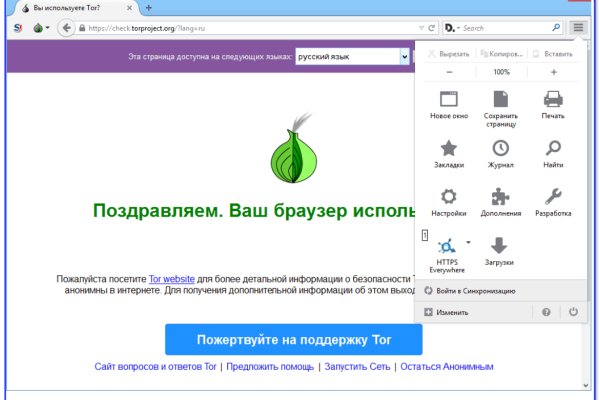

22:15:33", "author": { "@type": "Person", "name": "omg" }, "publisher": { "@type": "Organization", "name": "omg", "logo": { "@type": "ImageObject", "url": "https://google.com/logo.jpg" } } }omgrunewzxp4afomg5 ( 3547003 Просмотров )2020/12/25Главнаяomgrunewzxp4afОМГ официальный сайт самый популярный сайт в даркнете в рф и снгСамый быстро растущий сайт даркнета набирает обороты, в магазине есть все товары от психотропных припаратов до документов и юридических услугВ стандартном браузере ссылка не откроется! Обязательно нужен Tor браузер!omgliolkkfb4af.onionЕсли не открываются воспользуйтесь бесплатным VPN сервисом!Рабочий зеркала магазина omgrunewzxp4af помогут вам зайти на сайт через простой браузер в обход блокировки роскомнадзораОМГ ссылкаАдрес гидрыОМГ обход блокировкиОМГ сайт покупокОМГ магазинОткрыв урл сайта вы сможете зарегистрироваться или авторизоваться как клиент если у вас уже есть аккаунт, на Гидре есть любой товар на любой вкус вы сможете найти все что угодно от розничой продажи до продажи крупного опта, в магазине есть все.ОМГ сайтСайт ОМГ набирает обороты с каждым днем магазинов становится все больше в самых разных точках планеты, сайт развивается как в Российской федерации так и в странах снг, ежедневно сделок на сайте все больше и больше благодаря анонимной цифровой криптовалюте биткоин.ОМГ зеркалоВсе товары вы сможете найти после авторизации на omg и просмотреть ассортимент, так же омг постоянно увеличивает круг своих работников при желании вы сможете устроиться к ним на работу и хорошие деньги не выходя из дома прямо за своим компъютером. А вот по этим запросам пользователи легко находят ссылки на гидру в поисковых системах, но если вы не знаете как отличить фейк от оригинала, вам лучше добавить эту страницу в закладки.omg onionкак зайти на omg с айфонаomg торговая площадкаomg наркоomgruzxpnew4af mirrorsomg newомг не работаетomgruzxpnew4af onion market 56omg shopомг бошкиКак купить на гидреОМГ сайт анонимныхОМГ обменникМосква, Новосибирск, Омск, Екатеринбург, Урал, Сочи, Спб, Челябинск, Архангельск, Пермь, Старый уренгой, и вся остальная страна. Магазин закладок omg — это цифровой криптомаркет предоставляющий анонимно покупать запрещенные вещества с помощью криптовалюты биткоин.Торговая площадка omg в ТорОМГ сайтРабочая ссылка на гидру (Магазин ОМГ в тор) - совершенно новая площадка в даркнете. Магазин работает в Российской федерации и других странах СНГ таких как, казахстан, украина, белоруссия, сайт доступен 24 часа в сутки имеет техническиую поддержку по всем возможным вопросам, если у вас произошла проблема с оплатой то, вы всегда можете создать диспут он поможет вам решить эти проблемы а так жу в случае не находа поможет разобраться и встать на правую сторону. Дисупут по временни совершенно не ограничен, и он будет действовать до тех пор пока не решит свое окончательное решение. На гидру зайти не сложно но есть проблема что не все могут найти правильную оригинальную ссылку. Ведь у гидры есть не только оригинальные адреса в тор, но и ссылки на зеркала работающие без тора, а их очень сложно отличить от фейков.Почему омг является лучшей на рынке и какие имеет преимущества:omg — это анонимный криптомаркет нового поколения заставляет чувствовать своих пользователей в безопасности;Магазин является самым популярным по сравнению со своими другими конкурентами вроде RAPM (которая кстати была закрыта сразу после появления omg)Из-за своей уникальности и особенности сайт не возможно взломать или проникнуть в него, от чего не является возможность заполучить данные пользователей.На гидре вы можете получить собственный биткоин кошелек для анонимной оплаты внутри платформы, это еще один плюс для не опытных пользователей;Сайт постоянно блокируют потому что ничего другого не могут с ним сделать, он является абсалютно защищенным и анонимным среди своих собратьев.Совершенсту нет предела по этому постоянно появляются новые инструменты для работы с площадкой, напримем совсем не давно появился новый адрес в тор omgmarkets, его легко запомнить потому что он имеет читабельное название в отличии от своих других имен в зоне онион. (зона onion известна как даркнет).Какими новшествами вы можете воспользоваться:Выиграть в рулетку на гидре вместо того что бы тратить ваши биткоины;Поиск вашего товара не занимает много времени, все просто удобно и понятно;За счет внутренних криптовалютных кошельков, вам не нужно ожидать подтверждения биткоина для оплаты товара;Всего за считанные минуты вы можете приобрести свой товар анонимно и моментально;В обход блокировки всегда есть рабочие ссылки;Система диспутов не ограниченных по времени, пригласите модератора и он во всем разберется;Как ранее было упомянуто, ОМГ (omg) - является самой крупной площадкой или shop в даркнете в который вы легко можете попасть с помощью браузера Тор. После регистрации пользователем в данном маркетплейсе есть возможность получать в него доступ даже если вы не находитесь дома, можно зайти прямо с телефона, андройда или айфона это совершенно не важно главное что бы у вас был установлен браузер тор на вашем устройстве, вход будет таким же анонимным как и с персонального устройства. Перед вами открываются широкие возможности вы можете делать все что хотите и никто об это не узнает, от поиска товара до его покупки не пройдет много времени, а найти вы можете там даже самый нелегальный и запрещенный товар. Как не быть обманутым и приоберести товар или другую услугу на гидре, омг является маркетплейсом и собственно сама она ничего не продает она лишь дает возможность завести магазин и заниматься нелегальной продажей. Перед покупкой нужно выбрать ваш город, и не обходимый товар, затем открыть карточку магазина и просмотреть отзывы других клиентов этого магазина, в случае если отзывы являются позитивными то вы можете смело приобретать товар. К сожалению даже у добросовесных магазинов случаются проблемы, их курьеры или другие работники не редко кидают и вы можете попросту не найти свой товар, именно для этого есть Диспут, смело создавайте диспут в такой ситуации, загрузите качественные фотографиии в диспут и пригласите модератора, следуйте всем указанием и своевременно отвечайте на вопросы, тогда скорее всего вам смогут оперативно помочь и решить вашу проблему. Но если у вашего аккаунта на гидре имеется слишком мало отзывов то результат могут вынести не в вашу пользу, ну тут уже ничего не поделаешь, что бы вам доверяли нужно сделать хорошую репутацию о своем аккаунте. Если вы видите у магазина много плохих отзывов то конечно же лучше не делать в нем никаких покупок, скорее всего такой магазин обманывает своих покупателей. Старайтесь оплачивать ваши покупки исключительно в битконах, ведь это является самым анонимным и безопасным средством оплаты на сегодняшний день.Что такое Тор (Tor Browser) и как зайти на гидру через ТорTOR — это военная технология, которая позволяет скрыть личность человека в сети интернет. Расшифровывается TOR как The Onion Router — луковый маршрутизатор. Первоначально ТОР был военным проектом США, но в скором времени его открыли для спонсоров, и теперь он называется Tor Project. Основная идея этой технологии — обеспечение анонимности и безопасности в сети, где большинство участников не верят друг другу. Смысл этой сети в том, что трафик проходит через несколько компьютеров, шифруются, у них меняется IP-адрес и вы получаете зашифрованный канал передачи данных.Что точно необходимо учитывать при работе с Гидрой?От нечестных сделок пользователи на застрахованы, владельцы магазинов могут обманывать честных покупателей, рекомендуется смотреть на отзывы в магазине прежде чем производить покупку.В связи с этим администраторы портала рекомендуют:Перед покупкой ознакомьтесь с отзывами торговой площадки на гидре, внимательно изучите их перед тем как совершить анонимную покупку;Прежде чем нажать кнопку подтвердить покупку, для начала вам нужно забрать вашу покупку что бы удостовериться в том что вы получили именно то что вы приобретали;Оставляйте отзывы только после того как вы получили вашу покупку и проверили ее качество, что бы не вводить пользователей в заблуждение;Внимательно проверяйте адрес гидры что бы случайно не оплатить на фейковой гидре и не потерять ваш аккаунт на всегда;Обратите внимание, что регулярно домен Гидры обновляется ее создателями. Дело в том, что сайт практически каждый день блокируют, и пользователю в результате не удается войти на площадку, не зная рабочих ссылок. Чтобы избежать эту проблему, сотрудники портала рекомендуют добавить официальную страницу Гидры в закладки. Сохрани себе все ссылки на сайт и делись ими со своими товарищами.Имейте ввиду что восстановить аккаунт на гидре не возомжно по техническим причинам, что бы избежать потери вашего аккаунта рекомендуется устанавливать дополнительные слои защиты в настройках вашего аккаунта, чем их будет больше тем более будет защищен аккаунт.Регистрация аккаунт на гидре занимается не более 1-й минуты, но что бы соверашать покупкки через оплату на qiwi кошелек или на сим карту телефона, вам нужно совершить первую покупку на гидре через биткоин кошелек, это является обязательным условием.Пополнение баланса на omgruzxpnew4af заслуживает отдельного внимания. omg имеет собственный обменный пункт внутри системы в котором можно купить биткоин за фиатные средства. Купить биткоин можно с помощью киви кошелька, оплаты с банковской карты и даже оплаты на номер телефона.В разделе мой кошелек вы можете получить свой адрес биткоин кошелька, обратите внимание что локалбиткоин блокирует выводу, именно по этому вы можете запросить смену адреса вашего кошелька.Как выиграть в рулетке на гидреДля защиты от мошеннических сайтов, была разработана сеть отказоустойчевых зеркал, сохрините их к себе в блокнот или заметки что бы не потерять.Просто повторите действия записанные на этом видео что бы выигать рулетке на гидреКак не потерять деньги на сайтах мошенников и всегда иметь рабочее зеркало под рукойДля защиты от мошеннических сайтов, была разработана сеть отказоустойчевых зеркал, сохрините их к себе в блокнот или заметки что бы не потерять.Чтобы не попасть на мошеннические сайты сохрани ссылку зеркала на этот сайт в закладки. Скопируйте все рабочие ссылки с этого сайта к себе на компьютер так как Роскомнадзор может заблокировать сайт.Copyright © 2020 omg. Все права защищены.

Как попасть на russian anonymous marketplace? Просто покидали народ в очередной раз, кстати такая тенденция длилась больше 3 лет. Назад Вперёд Последняя активность Вход Запомнить меня Навигация Мои сообщения Вы не авторизованы. Кратко и по делу в Telegram. Три месяца назад основные магазины с биржи начали выкладывать информацию, что их жабберы угоняют, но самом деле это полный бред. Загрузка. Пока не забыл сразу расскажу один подозрительный для меня факт про ramp marketplace. События рейтинга Были на сайте Новые пользователи olegator mordor PyotrErik DikstraFore long сычев Jack-me-google Лидеры месяца Current monthноября olegator 10,00 100 Мы в Сетке. Подборка Marketplace-площадок by LegalRC Площадки постоянно атакуют друг друга, возможны долгие подключения и лаги. Есть закрытые площадки типа russian anonymous marketplace, но на данный момент ramp russian anonymous marketplace уже более 3 месяцев не доступна из за ддос атак. Клёво2 Плохо Рейтинг.60 5 Голоса (ов) Рейтинг: 5 / 5 Пожалуйста, оценитеОценка 1Оценка 2Оценка 3Оценка 4Оценка. Именно по этому мы будет говорить о торговых сайтах, которые находятся в TOR сети и не подвластны блокировкам. Подробности Автор: hitman Создано: Просмотров: 90484. Ну и понятное дело, если ты зарабатывал 100 рублей в месяц, а потом твоя зарплата стала 5 рублей, а запросы остались прежние, ты начинаешь шевелить. Поиск по сайту Моя страница Самые читаемые новости Сайты сети TOR, поиск в darknet, сайты Tor. Сейчас один гость и ни одного зарегистрированного пользователя на сайте. По слухам основной партнер и поставщик, а так же основная часть магазинов переехала на торговую биржу. Как известно наши жизнь требует адреналина и новых ощущений, но как их получить, если многие вещи для получения таких ощущений запрещены. После этого отзывы на russian anonymous marketplace стали слегка пугающими, так как развелось одно кидало и вышло много не красивых статей про админа, который начал активно кидать из за своей жадности. 164072 Сайты сети TOR, поиск в darknet, сайты Tor2. 1567638 Tor поисковик, поиск в сети Tor, как найти нужный.onion сайт? Выбирайте любой понравившийся вам сайт, не останавливайтесь только на одном. Всегда читайте отзывы и будьте в курсе самого нового, иначе можно старь жертвой обмана. Rar 289866 Данная тема заблокирована по претензии (жалобе) от третих лиц хостинг провайдеру. 485364 Драйвера и ПО к USB-эндоскопу ViewPlayCap. 97902 Горячие статьи Последние комментарии Последние новости ресурса Кто на сайте? Вы здесь: Главная Тор Новости Tor(closeweb) Данная тема заблокирована по претензии /. Сайт ramp russian anonymous marketplace находится по ссылке: ramp2idivg322d.onion. Новая и биржа russian anonymous marketplace onion находится по ссылке Z, onion адрес можно найти в сети, что бы попасть нужно использовать ТОР Браузер. Подборка Обменников BetaChange (Telegram) Перейти. Зеркало сайта. Отзывов не нашел, кто-нибудь работал с ними или знает проверенные подобные магазы? ОМГ! Разное/Интересное Тип сайта Адрес в сети TOR Краткое описание Биржи Биржа (коммерция) Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылзии. Даже если он будет выглядеть как настоящий, будьте бдительны, это может быть фейковая копия. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. Onion - Enot сервис одноразовых записок, уничтожаются после просмотра.